ETF, l’equilibrio tra ESG e obiettivi finanziari

Per orientarsi nella scelta di un Etf, vale la pena ripercorrere quali siano gli obiettivi sottostanti l’investimento. E poi trovare un equilibrio tra le diverse aspirazioni. In particolare, gli obiettivi di investimento Esg di un investitore possono essere divisi in obiettivi finanziari e non finanziari. L’ordine di importanza tra gli obiettivi finanziari varia a seconda dell’investitore. Per alcuni, gli obiettivi non finanziari come quelli relativi ai fattori Esg potrebbero essere più importanti degli obiettivi finanziari. D’altra parte, gli investitori che hanno la responsabilità fiduciaria di ottenere determinati risultati, come il compensare passività a lungo termine, potrebbero dare la priorità agli obiettivi finanziari, ma prendere comunque in considerazione alcuni obiettivi non finanziari come scopo secondario.

Per orientarsi nella scelta di un Etf, vale la pena ripercorrere quali siano gli obiettivi sottostanti l’investimento. E poi trovare un equilibrio tra le diverse aspirazioni. In particolare, gli obiettivi di investimento Esg di un investitore possono essere divisi in obiettivi finanziari e non finanziari. L’ordine di importanza tra gli obiettivi finanziari varia a seconda dell’investitore. Per alcuni, gli obiettivi non finanziari come quelli relativi ai fattori Esg potrebbero essere più importanti degli obiettivi finanziari. D’altra parte, gli investitori che hanno la responsabilità fiduciaria di ottenere determinati risultati, come il compensare passività a lungo termine, potrebbero dare la priorità agli obiettivi finanziari, ma prendere comunque in considerazione alcuni obiettivi non finanziari come scopo secondario.

Obiettivi finanziari

Gli obiettivi finanziari di un investitore si riferiscono generalmente a qualsiasi obiettivo di performance, di solito un obiettivo di rendimento assoluto o, più comunemente, un rendimento che fa riferimento alla performance di un benchmark, spesso con un livello di errore di tracking accettabile. Se il benchmark del portafoglio di un investitore è definito da indici non Esg, la scelta di Etf di tipo Esg potrebbe essere determinata dalla fiducia dell’investitore che l’Etf offra un profilo di performance simile a quello del rispettivo benchmark.

Esistono due aspetti rilevanti per la performance nell’ambito di un Etf Esg passivo: 1) come si posiziona l’indice Esg rispetto al suo indice originario?; 2) con quanta precisione l’Etf replica l’indice Esg (errore di tracking)? Oltre a confrontare performance e tracking, gli investitori possono prendere in considerazione altri obiettivi finanziari come volatilità e drawdown.

Obiettivi (Esg) non finanziari

Gli obiettivi non finanziari o a tema Esg coprono un’ampia gamma di questioni riguardanti i tre pilastri Esg e sono più diversificati rispetto agli obiettivi finanziari (vedi grafico sotto).

Come trovare un equilibrio?

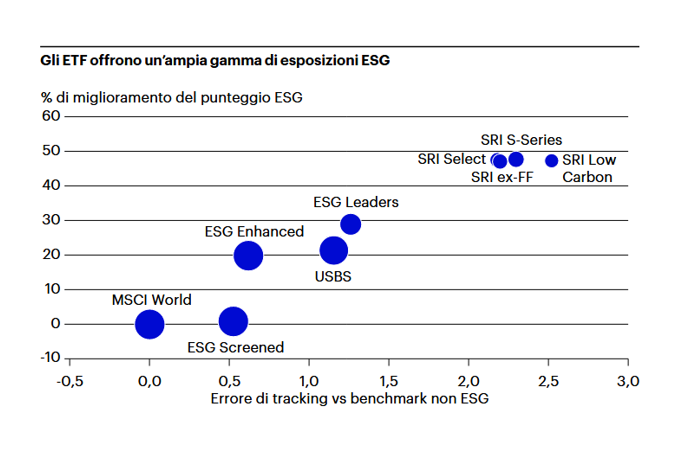

Una volta che gli investitori hanno chiarito i propri obiettivi finanziari e non finanziari, sono pronti a selezionare l’Etf Esg più adatto. Come mostrato dal grafico sottostante, gli Etf Esg possono essere progettati in diversi modi, ognuno dei quali varia per il livello di precisione con cui vengono affrontate le questioni Esg. Il grafico illustra il miglioramento nei punteggi Esg complessivi e il conseguente errore di tracking per una serie di indici Esg derivati dall’indice Msci World originario.

Invesco, Bloomberg, MSCI, al 31 agosto 2021. Indici MSCI World, Tracking Error calcolato dalla data di lancio dell’indice comune del 30 novembre 2015 al 31 maggio 2021. La dimensione della bolla mostra la % di copertura del mercato per capitalizzazione di mercato

In generale, più titoli un Etf esclude dal suo indice originario, tramite uno screening negativo o positivo più severo, maggiore è il potenziale miglioramento del profilo Esg, ma anche il livello di errore di tracking è più elevato.

Un investitore con bassa tolleranza per l’errore di tracking rispetto all’indice originario ha maggiori probabilità di prendere in considerazione un Etf che replica più fedelmente l’indice originario. Gli Etf Esg possono raggiungere obiettivi non finanziari anche solo escludendo le società coinvolte in determinati settori o in pratiche commerciali indesiderabili. L’elenco delle esclusioni può variare notevolmente e ogni esclusione aggiuntiva ridurrà di conseguenza l’universo investibile. I flussi del 2021 suggeriscono un livello relativamente basso di domanda per questi Etf basati su meri criteri di esclusione.

Fortunatamente, la gamma degli Etf Esg va oltre le esclusioni, estendendosi a screening positivi che tendono a sovrappesare le società considerate leader in ambito Esg, o addirittura a concentrarsi esclusivamente su di esse.

In un altro esempio, un investitore potrebbe ragionevolmente aspettarsi una strategia Sri che escluda il 75% dell’indice originario per offrire il massimo miglioramento dei punteggi Esg complessivi rispetto all’indice originario. Questo approccio però comporterebbe anche un errore di tracking più elevato rispetto allo stesso indice originario. Di conseguenza, se una tale strategia Sri può soddisfare gli obiettivi di alcuni investitori, l’errore di tracking sarà inaccettabile per altri.

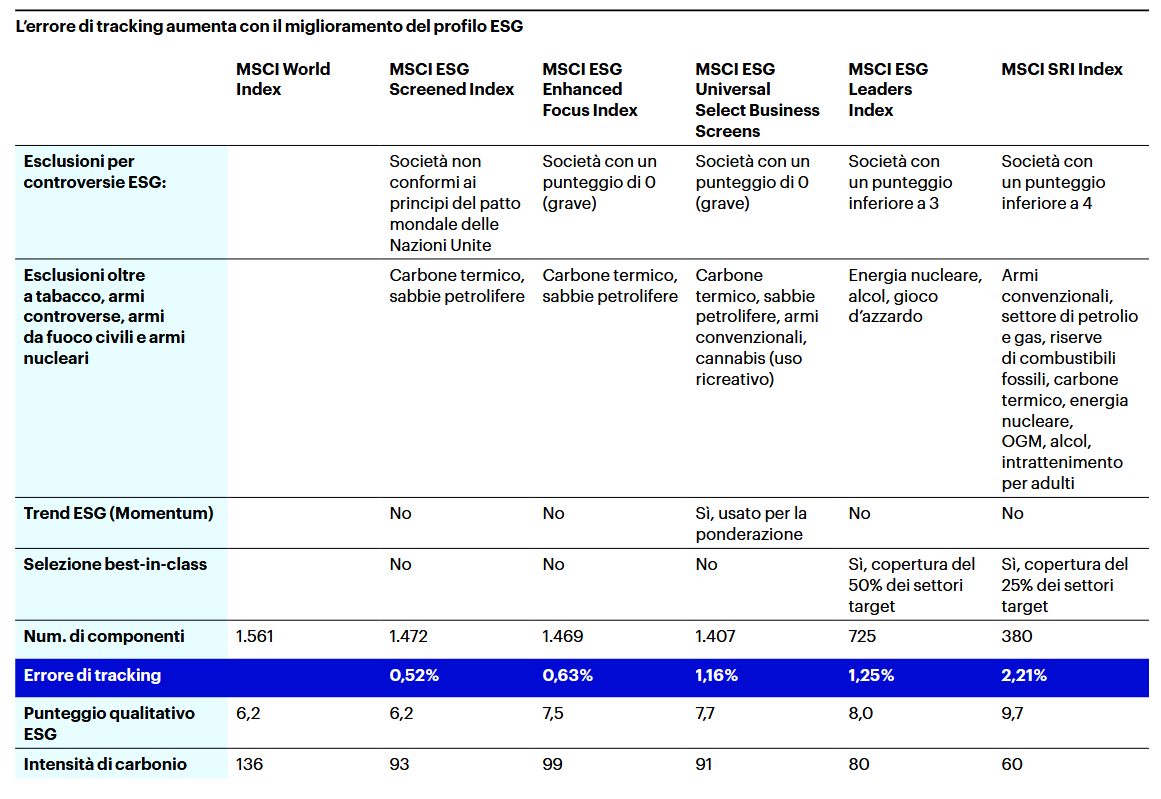

Fonte: Invesco, Bloomberg e MSCI, al 30 giugno 2021

Come illustrato nella tabella di cui sopra che approfondisce il grafico precedente, l’errore di tracking aumenta man mano che vengono imposte maggiori restrizioni all’indice Msci originario. Allo stesso tempo, il numero di esclusioni, aumentato attraverso screening negativi e/o un approccio “best in class”, porta a un miglioramento sia dei punteggi qualitativi Esg che dell’intensità di carbonio.

Sebbene in questa illustrazione abbiamo utilizzato gli indici Msci, gli investitori potrebbero notare tendenze simili anche con altri ampi benchmark; i risultati effettivi varieranno a seconda della composizione dell’indice originario.

Uno sguardo più dettagliato agli obiettivi degli Etf Esg

Oltre al compromesso tra errore di tracking e miglioramento del punteggio Esg, gli investitori dovrebbero considerare anche altri parametri relativi agli obiettivi Esg (non finanziari).

- È importante domandare come viene definito l’obiettivo Esg. Due Etf Esg potrebbero condividere lo stesso obiettivo Esg (come l’esposizione e la promozione dell’energia pulita), tuttavia potrebbero avere metodi nettamente contrastanti per raggiungere il risultato. Ad esempio, un Etf potrebbe assegnare un punteggio alle società in base alla percentuale di entrate derivanti dalle attività relative all’energia pulita, mentre l’altro Etf potrebbe selezionare le società in base ai brevetti e alla leadership di mercato nel settore dell’energia pulita.

- Controllare l’intensità della propria esposizione. Quale percentuale o intensità dell’Etf è dedicata all’obiettivo Esg selezionato? Etf diversi potrebbero non avere la stessa concentrazione rispetto all’obiettivo Esg dichiarato. A volte questo è il risultato di altri compromessi, come l’errore di tracking che abbiamo osservato in precedenza, ad esempio, o il tentativo di mantenere gli standard di liquidità per l’Etf.

- Fare attenzione alle conseguenze indesiderate. Analogamente al punto precedente, gli Etf Esg potrebbero avere esposizioni in contrasto con l’obiettivo Esg dichiarato. Ad esempio, nel caso di un Etf che promuove l’acqua pulita, questo potrebbe avere esposizioni verso società con esposizione alla pesca commerciale o ad attività apparentemente non correlate ma ugualmente negative, come i rifiuti.

Scopri di più sugli ETF ESG di Invesco

Informazioni importanti Questa comunicazione di marketing è per pura finalità esemplificativa ed è riservata all'utilizzo da parte dei Clienti Professionali in Italia. Non è destinata e non può essere distribuita o comunicata ai clienti al dettaglio. Si prega di non redistribuire. Le informazioni riportate in questo documento sono aggiornate a ottobre 2021, salvo ove diversamente specificato. Le opinioni espresse da professionisti o da un centro di investimento d'Invesco si basano sulle attuali condizioni di mercato, possono differire da quelle espresse da altri professionisti o centri d'investimento e sono soggette a modifiche senza preavviso. II presente documento è stato comunicato in Italia da Invesco Management S.A., President Building, 37A Avenue JF Kennedy, L-1855 Luxembourg, regolamentata dalla Commission de Surveillance du Secteur Financier, Luxembourg.Et.partner_Invesco