L’agenda normativa UE si intensifica nel clima di crescente ambizione globale

La finanza sostenibile e gli investimenti di tipo ESG rivestono un ruolo sempre più centrale sia per gli investitori che per gli organi di vigilanza. In Europa la finanza sostenibile rimane una priorità assoluta, ma anche le iniziative globali hanno intensificato i propri sforzi. Le società dovrebbero prepararsi a implementare alcune misure chiave, come dichiarazioni di trasparenza, due diligence e framework di classificazione, oltre a cercare di anticipare le iniziative imminenti. Questo articolo delinea i principali sviluppi normativi nell’UE e a livello internazionale, destinati a regolamentare il panorama della finanza sostenibile, oggi e nel breve-medio termine.

La finanza sostenibile e gli investimenti di tipo ESG rivestono un ruolo sempre più centrale sia per gli investitori che per gli organi di vigilanza. In Europa la finanza sostenibile rimane una priorità assoluta, ma anche le iniziative globali hanno intensificato i propri sforzi. Le società dovrebbero prepararsi a implementare alcune misure chiave, come dichiarazioni di trasparenza, due diligence e framework di classificazione, oltre a cercare di anticipare le iniziative imminenti. Questo articolo delinea i principali sviluppi normativi nell’UE e a livello internazionale, destinati a regolamentare il panorama della finanza sostenibile, oggi e nel breve-medio termine.

Sfdr: informative, due diligence e distribuzione

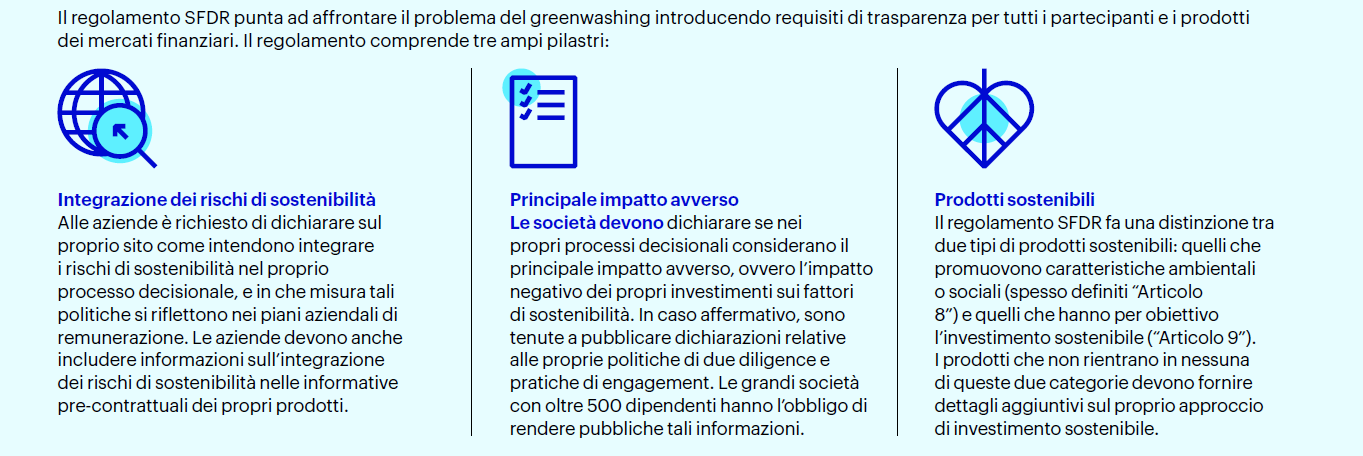

L’entrata in vigore del Regolamento UE relativo all’informativa sulla sostenibilità nel settore dei servizi finanziari (SFDR) di marzo 2021 non è che l’inizio di un processo più lungo, che vedrà i responsabili delle politiche dell’UE sviluppare ulteriormente il framework e la legislazione annessa.

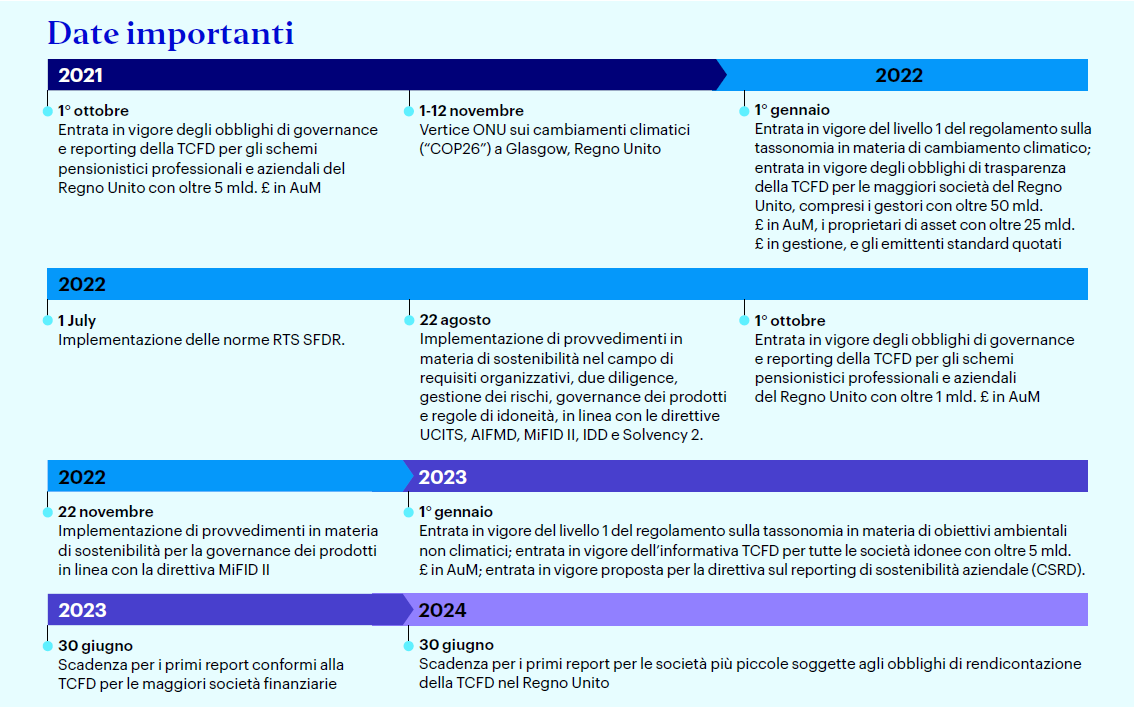

In particolare, le norme tecniche di regolamentazione (RTS) che sottendono all’implementazione di alcuni aspetti chiave del regolamento SFDR sono ancora in fase di formulazione. La Commissione europea è in attesa che le autorità europee di supervisione concludano i lavori su questa seconda fase per poter adottare le regole finali, idealmente nel giro di qualche mese. Alla luce di ciò, a luglio la Commissione europea ha annunciato che la scadenza per l’implementazione di tali regole è posticipata di sei mesi, dal 1° gennaio 2022 al 1° luglio 2022.

La sfida principale del nuovo framework è rappresentata dalla mancanza di chiarezza e coerenza riguardo a come le società dovrebbero classificare i propri fondi ambientali, sociali e di governance (ESG) come Articolo 8 o Articolo 9, con il risultato che le aziende stanno adottando approcci molto differenti. Nonostante la Commissione europea abbia pubblicato una serie di Q&A per ovviare a questa incertezza, l’ambiguità rimane.

Altri regolamenti locali

Ad aggiungere complessità è il fatto che diversi organi di vigilanza nazionali stanno portando avanti i propri programmi in materia di prodotti ESG. Oltre alle norme della Autorité des marchés financiers (AMF) francese, entrate in vigore a marzo, l’agenzia governativa tedesca BaFin ha indetto una consultazione nell’agosto 2021 riguardo l’introduzione di un proprio regime di criteri per i prodotti ESG. Le aziende che desiderano distribuire prodotti oltre confine potrebbero dunque trovare sempre più difficile adeguarsi ai regolamenti nazionali di nuova introduzione; ciò potrebbe generare un aumento dei costi e della frammentazione del mercato. Nel tentativo di contrastare questa incertezza, e il rischio di divergenza dei regolamenti nazionali, la commissione europea ha annunciato, nell’ambito della propria strategia per la finanza sostenibile, che valuterà di introdurre requisiti minimi per i prodotti Articolo 8.

Legata al SFDR è l’adozione di norme di implementazione per modificare le regole relative a fondi, assicurazione e distribuzione, nell’ambito delle direttive OICVM (Organismo di Investimento Collettivo in Valori Mobiliari), AIFMD (Direttiva sui gestori di fondi di investimento alternativi), Solvency II, MiFID (Markets in Financial Instruments Directive) e IDD (Insurance Distribution Directive) per integrare le considerazioni in materia di sostenibilità nei requisiti organizzativi e nei processi di due diligence, gestione dei rischi, governance dei prodotti e regole di idoneità. Le norme sono state finalizzate in agosto 2021 e probabilmente entreranno in vigore a distanza di 12 mesi, nell’agosto 2022.

Le norme più significative del pacchetto riguardano la distribuzione in linea con la direttiva MiFID II. Esse richiedono agli investitori di esaminare le preferenze di sostenibilità dei clienti nell’ambito della propria valutazione di sostenibilità. Tuttavia, qualora il cliente abbia una preferenza in materia di sostenibilità, il regolamento determina l’idoneità dei prodotti non secondo la classificazione SFDR di Articolo 8 o Articolo 9, ma in base a tre criteri:

- Esposizione minima a investimenti allineati alla tassonomia

- Esposizione massima a investimenti sostenibili (come definiti dal SFDR)

- Considerazione del principale impatto avverso

Attualmente, il settore sta lavorando per sviluppare un framework che renda operative queste norme. I produttori che distribuiscono i propri prodotti finanziari attraverso banche e consulenti finanziari soggetti ai nuovi regolamenti dovranno probabilmente rivedere il proprio sistema di classificazione dei prodotti ESG e le relative informative, per far sì che la propria gamma di prodotti sostenibili soddisfi uno dei criteri di cui sopra.

Il Regno Unito non ha integrato il SFDR nella legislazione britannica, ma il governo e gli organi di vigilanza nazionali stanno sviluppando un proprio approccio agli investimenti ESG e per il clima. Sebbene separato dal regolamento SFDR, il programma britannico è progettato per essere coerente con il framework dell’UE, in modo tale che le aziende soggette a entrambi i regimi non debbano far fronte a obblighi contrastanti.

Definire cosa è green

In aggiunta al regolamento SFDR, la tassonomia dell’UE in materia di sostenibilità è una componente chiave dell’approccio dell’Unione alla finanza sostenibile, con l’obiettivo di creare una definizione chiara e non ambigua di cosa costituisce un’attività “green”. Nonostante l’aspra controversia suscitata dal tentativo di creare una simile definizione per il clima, la Platform on Sustainable Finance ha già avviato le consultazioni per capire come espandere il framework della tassonomia UE e decidere se includere una tassonomia relativa ai danni significativi per le attività “marroni”, e una tassonomia sociale. Nell’ambito dei lavori sulla tassonomia, il 6 luglio 2021 la Commissione europea ha anche pubblicato una proposta di legge per istituire uno standard per le obbligazioni verdi UE¹.

Uno sguardo al futuro

Con tutte le iniziative normative descritte finora, i responsabili politici stanno segnalando l’arrivo di ulteriori cambiamenti normativi, nonostante, in alcuni casi, le misure attuali siano entrate in vigore da pochissimo. La Commissione europea ha presentato la propria Strategia per finanziare la transizione verso un’economia sostenibile². La strategia si basa sul Piano d’azione del 2018 e sul lavoro recente svolto dalla Platform for Sustainable Finance. La comunicazione stabilisce quattro obiettivi di alto livello che inquadrano gli interventi normativi in arrivo: 1. Finanziare la transizione verso la sostenibilità; 2 Inclusione; 3. Resilienza e contributo del settore finanziario; 4. Ambizione globale.

Ciascuna di queste aree ha un impatto diretto sulle operazioni, la compliance e le strategie di sostenibilità di una società di investimenti. Se da un lato è importante tenere in considerazione il programma di lavoro sottostante, dall’altro vi sono alcune iniziative specifiche che meritano attenzione, come una proposta sui rating ESG o sulla corporate governance sostenibile; o ancora, un’estensione del framework per le etichette e gli standard di sostenibilità, la promozione della piena autonomia degli investitori retail, e le azioni volte a contrastare i rischi di sostenibilità nei settori bancario e assicurativo.

Contrastare le lacune dei dati attraverso il reporting aziendale

Per affrontare la sfida dell’accesso a dati Esg affidabili e confrontabili, che sarà esacerbata dall’introduzione dei requisiti di trasparenza menzionati sopra, la politica sta gradualmente introducendo requisiti di rendicontazione ESG per le aziende.

La proposta della Commissione per una direttiva sul reporting di sostenibilità aziendale (CSRD)³ introduce obblighi più severi in materia di rendicontazione sulla sostenibilità per le aziende ed estende la portata alle società di grandi dimensioni e a tutte le società quotate, comprese le PMI. Sono incluse anche tutte le società finanziarie, compresi banche, gestori di asset ed emittenti. L’European Financial Reporting Advisory Group (EFRAG) è responsabile dello sviluppo delle bozze di standard dell’UE di reporting sulla sostenibilità; queste prevederanno standard proporzionati per le PMI, che le PMI non quotate potranno utilizzare su base volontaria.

Nel complesso, la proposta svolge un ruolo fondamentale nel contrastare la mancanza di dati ESG affidabili e standardizzati. Detto ciò, vi è il timore che la legislazione possa creare un raddoppiamento dei framework di reporting, dal momento che gli investitori potrebbero dover presentare report con informazioni ESG diverse per conformarsi ai diversi regolamenti.

A livello internazionale, proseguono i lavori nel settore degli standard di reporting sulla sostenibilità. La fondazione IFRS ha completato un’indagine iniziale4 per raccogliere feedback in relazione allo sviluppo di uno standard globale di rendicontazione sulla sostenibilità. Il lavoro della fondazione per l’istituzione di un nuovo standard globale di reporting sulla sostenibilità merita di essere seguito da vicino, specialmente se si considera che in parallelo l’UE intende sviluppare un proprio standard in linea con la direttiva CSRD.

1 Proposta relativa allo standard per le obbligazioni verdi UE, https://eur-lex.europa.eu/resource.html?uri=cellar:e77212e8-df07-11eb-895a-01aa75ed71a1.0001.02/DOC_

2 Strategia per finanziare la transizione verso un’economia sostenibile, https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX:52021DC0390

3 Corporate Sustainability Reporting Directive,https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX:52021PC0189

4 Indagine IFRS, https://www.ifrs.org/projects/work-plan/sustainability-reporting/

Scopri di più sui principali sviluppi normativi a livello di UE

Informazioni importanti Questa comunicazione di marketing è per pura finalità esemplificativa ed è riservata all'utilizzo da parte dei Clienti Professionali in Italia. Non è destinata e non può essere distribuita o comunicata ai clienti al dettaglio. Si prega di non redistribuire. Le informazioni riportate in questo documento sono aggiornate alla data del 14 settembre 2021, salvo ove diversamente specificato. Le opinioni espresse da professionisti o da un centro di investimento d'Invesco si basano sulle attuali condizioni di mercato, possono differire da quelle espresse da altri professionisti o centri d'investimento e sono soggette a modifiche senza preavviso. II presente documento è stato comunicato in Italia da Invesco Management S.A., President Building, 37A Avenue JF Kennedy, L-1855 Luxembourg, regolamentata dalla Commission de Surveillance du Secteur Financier, Luxembourg.Et.partner_Invesco