Natixis Global Survey of Individual Investors 2021

L’allineamento ai valori nell’Esg è solo la punta dell’iceberg

Mentre l’economia mondiale ha vissuto 18 mesi costellati da chiusure, lockdown e difficoltà nelle filiere, gli investimenti Esg (a contenuto ambientale, sociale e di governance) hanno dimostrato risultati impressionanti. Nel quarto trimestre 2020, le vendite hanno raggiunto il livello record di 152 miliardi di dollari, mentre il totale degli asset investiti nel mondo si è portato a 1,6 trilioni di dollari1. Con il quarto trimestre 2021, le strategie Esg hanno messo a segno una serie positiva in cui i rendimenti annualizzati per l’indice S&P 500 Esg hanno sovraperformato l’S&P 500 dell’1,53% per il periodo di un anno terminato il 29 ottobre 2021 e del 2,06% dal suo lancio il 28 gennaio 20192. Davanti a cifre simili, non sorprende che nell’indagine condotta da Natixis nel 2021 sugli investitori individuali, “2021 Natixis Global Survey of Individual Investors”, un investitore Esg su quattro dichiari di avere fatto il suo primo investimento nei 12 mesi precedenti.

Mentre l’economia mondiale ha vissuto 18 mesi costellati da chiusure, lockdown e difficoltà nelle filiere, gli investimenti Esg (a contenuto ambientale, sociale e di governance) hanno dimostrato risultati impressionanti. Nel quarto trimestre 2020, le vendite hanno raggiunto il livello record di 152 miliardi di dollari, mentre il totale degli asset investiti nel mondo si è portato a 1,6 trilioni di dollari1. Con il quarto trimestre 2021, le strategie Esg hanno messo a segno una serie positiva in cui i rendimenti annualizzati per l’indice S&P 500 Esg hanno sovraperformato l’S&P 500 dell’1,53% per il periodo di un anno terminato il 29 ottobre 2021 e del 2,06% dal suo lancio il 28 gennaio 20192. Davanti a cifre simili, non sorprende che nell’indagine condotta da Natixis nel 2021 sugli investitori individuali, “2021 Natixis Global Survey of Individual Investors”, un investitore Esg su quattro dichiari di avere fatto il suo primo investimento nei 12 mesi precedenti.

GLI INVESTITORI ESG NON SONO QUELLI CHE PENSATE, E NEMMENO DOVE PENSATE

Dai risultati dell’indagine da noi condotta su 8.550 investitori di 24 Paesi, emerge che il campione di investitori più abbienti (patrimonio investibile minimo di 100 mila Usd) è ripartito equamente in 2.459 Millennial (25-40 anni), 2.852 Generazione X (41-56 anni) e 2.887 Boomer (57-75 anni). E, sebbene gli investitori Esg tendano a essere più giovani, la differenza tra i gruppi non è poi così grande: dichiara di avere investito nell’Esg il 27% dei Millennial, il 20% della Generazione X e il 18% dei Baby Boomer. I dati mostrano anche che il Nord America (27%) sopravanza di poco l’Europa (22%) e l’Asia (22%) sul piano dell’investimento Esg. Nel gruppo in testa alla classifica, la parte del leone la fanno gli investitori statunitensi (32%), mentre solo il 16% dei canadesi riferisce di avere investito nell’Esg. Attualmente questo tipo di investimento è decisamente basso in America Latina (13%), ma è presente un numero cospicuo di investitori che afferma di essere interessato all’Esg pur non avendo ancora investito in quel settore.

TRA CHI NON HA INVESTITO, LA METÀ DICHIARA DI ESSERE INTERESSATA ALL’ESG

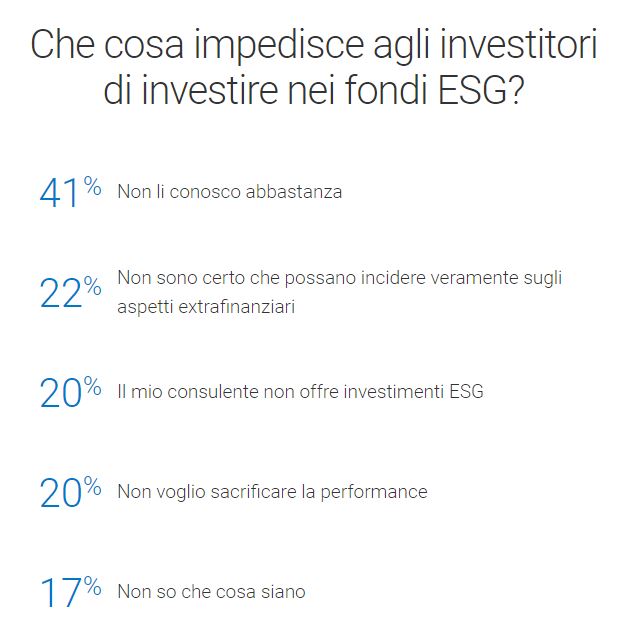

Un investitore su cinque nel mondo (21%) ha già investito nell’Esg e più del doppio (49%) si dice interessato a farlo (49%): il 62% degli investitori in America Latina, poco più della metà degli intervistati in Asia, il 45% in Europa e il 39% in Nord America. Se l’interesse c’è, che cosa impedisce loro di investire? Gli intervistati rispondono che l’ostacolo principale è rappresentato dal fatto di non conoscere abbastanza l’universo Esg (41%). Solo il 17% di questo gruppo, però, afferma di non sapere che cosa sia l’Esg. Probabilmente hanno bisogno di conoscere meglio il funzionamento delle diverse strategie e di come verrebbero collocate nei loro piani d’investimento. Questa necessità è avvertita in particolare in America Latina, dove metà degli investitori dichiara di avere bisogno di saperne di più prima di investire. Solo il 21% punta il dito contro la mancanza di informazioni riguardo alla performance extrafinanziaria. Ancora meno sono gli investitori preoccupati che l’Esg possa danneggiare i loro risultati finanziari: la percentuale non supera il 25% in alcun paese.

INVESTIMENTO ESG COME ESPRESSIONE DI UN INTERESSE PERSONALE ILLUMINATO

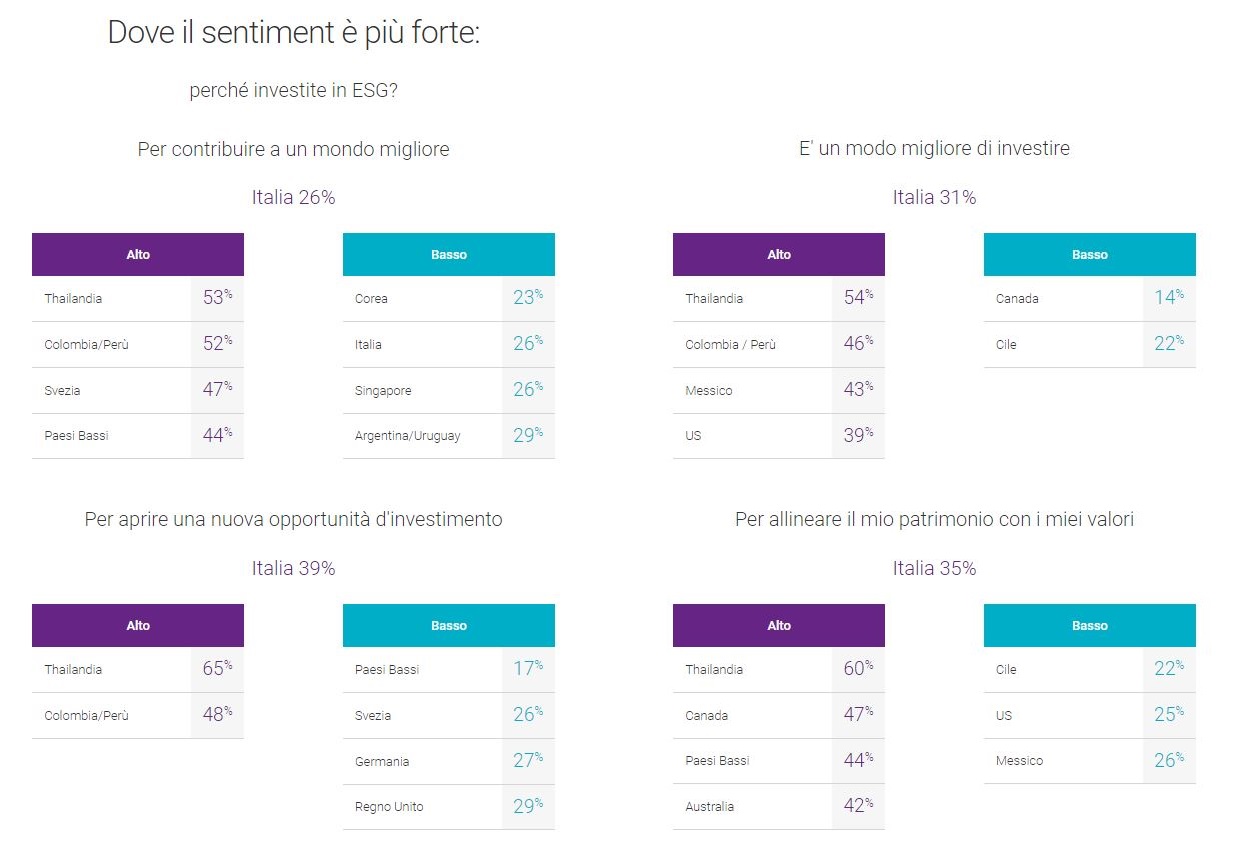

Il 41% di chi investe in Esg dichiara di farlo per contribuire a proteggere l’ambiente. Il 37% di investitori sostiene che l’Esg apra una nuova opportunità d’investimento, la stessa percentuale di chi dichiara di voler «contribuire a un mondo migliore». Il 36% afferma di optare per l’Esg per riuscire meglio ad allineare il proprio patrimonio con i propri valori personali; mentre il 35% pensa che l’Esg sia solo una maniera migliore di investire. Il 45% asserisce che è importante investire aziende che hanno avviato la transizione verso modelli di business più sostenibili. In particolare, sostiene questa tesi il 48% dei Boomer, il 44% della Generazione X e il 43% dei Millennial. In generale, il 40% degli investitori è soddisfatto della performance dei loro investimenti Esg, e lo è soprattutto il 52% degli investitori negli Stati Uniti. Su scala globale, gli investitori dichiarano di attendersi un rendimento a lungo termine del 14,5% sopra all’inflazione, cioè il 174% del rendimento considerato realistico dai consulenti di tutto il mondo (5,3%).

GLI INVESTITORI INDIVIDUALI FANNO RICADERE LA RESPONSABILITÀ VERSO L’ESG ANCHE SUI GOVERNI E SULLE AZIENDE

Due terzi degli intervistati (il 73% dei Millennial e il 60% dei Boomer) sarebbero più propensi a investire in un fondo che dimostrasse di avere una migliore impronta di carbonio. Il 43% dei Millennial ha detto di avere venduto un investimento a causa dello scarso impegno Esg dell’azienda, contro il 29% dei Boomer. Sei investitori su dieci (58%) nel mondo ritengono che la responsabilità di contribuire a risolvere le problematiche sociali attraverso l’investimento ricada su di loro. Mentre, il 78% afferma che è il governo a essere responsabile di affrontare queste questioni e l’82% ritiene che anche le aziende dovrebbero fare la loro parte. Più di tre quarti degli intervistati (77%) pensa che sia loro compito pretendere che le aziende rispondano dell’impatto che producono sulla società. Inoltre, il 53% dice che il modo migliore per mandare un messaggio a un’azienda sia vendere le sue azioni e il 60% non crede che le aziende debbano rispondere solo ai propri azionisti e non alla società.

ASPETTATIVE ELEVATE PER L’ESG ANCHE NEI CONFRONTI DEI GESTORI DEI FONDI

Tre quarti dei risparmiatori si aspettano che, nel ricercare un investimento, i gestori non si limitino a considerare l’aspetto finanziario di un’azienda. Il 55% degli investitori ritiene che i gestori dei fondi dovrebbero vendere i titoli delle aziende con scarsi risultati sotto il profilo Esg. Sette investitori su dieci si aspettano che il loro gestore voti su tutte le azioni in portafoglio e il 74% si aspetta che il gestore dei fondi si impegni in azioni di engagement con le aziende in cui hanno investito per migliorarne l’attività e le pratiche Esg. Infine, il 65% ritiene che esistano settori controversi, come carbone, tabacco, armi e altri, che dovrebbero essere sempre esclusi dai prodotti Esg.

L’ESG STA DIVENTANDO PARTE INTEGRANTE DEL RAPPORTO CON I CONSULENTI

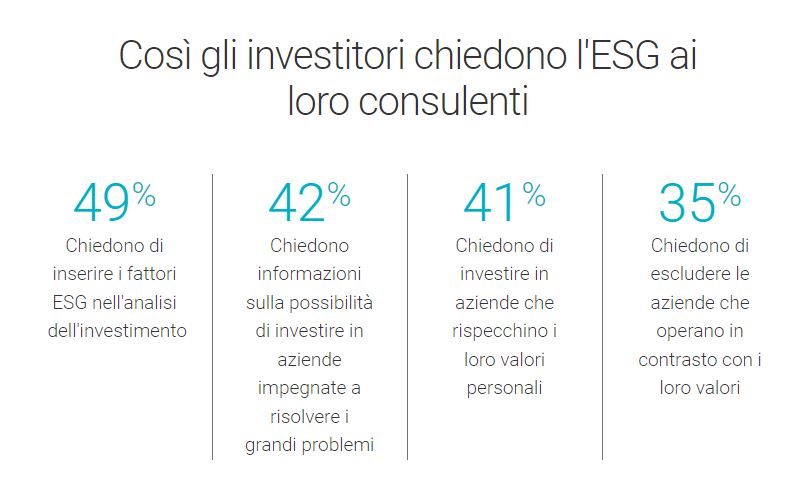

Il 59% degli investitori riferisce che il consulente gli ha parlato degli investimenti Esg, l’8% in più rispetto al 2016. Il 56% precisa che il proprio consulente si è spinto a chiedergli se vi sono aspetti Esg a cui attribuisce un’importanza particolare. Sono in particolare i Millennial (68%) a riferire che il loro consulente parla con loro dell’investimento Esg, seguiti dal 60% tra la Generazione X e dal 52% tra i Boomer. La metà degli investitori chiede di inserire i fattori Esg, accanto agli altri fattori finanziari, nel processo di analisi dell’investimento. Quattro su dieci (42%) chiedono anche che venga loro data l’opportunità di investire in aziende impegnate a risolvere i grandi problemi globali. È anche più probabile che siano favorevoli all’applicazione di criteri positivi di selezione, chiedendo di investire in aziende che rispecchino i loro valori (41%) anziché escludere quelle che sono in contrasto con essi (35%).

LEGGI LA RICERCA SUL PORTALE DI NATIXIS

(1)© 2021 Morningstar, Inc. Global Sustainable Fund Flows: Q4 2020 in Review. Tutti i diritti sono riservati. Le informazioni qui contenute: (1) sono di proprietà di Morningstar e/o dei suoi fornitori di contenuti; (2) non possono essere copiate né distribuite; (3) non rappresentano consigli d’investimento da parte di Morningstar e (4) non è possibile garantirne l’accuratezza, la completezza, né l’adeguatezza. Morningstar e i rispettivi fornitori di contenuti non rispondono di eventuali danni o perdite derivanti dall’utilizzo di queste informazioni. I dati di performance riportati si riferiscono ai rendimenti passati e non sono indicativi dei risultati futuri. L’utilizzo di informazioni provenienti da Morningstar non implica necessariamente l’adesione, da parte di Morningstar Inc., a qualsiasi filosofia o strategia d’investimento qui presentata. Riproduzione autorizzata.

(2)Factset S&P Global.

(3)Natixis Investment Managers, Global Survey of Individual Investors condotta da CoreData Research, febbraio-marzo 2019. Per l’indagine sono stati consultati 9.100 investitori di 25 paesi.

I dati qui riportati rappresentano le opinioni dei professionisti interpellati e possono variare in funzione del mercato e di altre condizioni. Non devono quindi essere interpretati come consiglio d'investimento. Il presente contenuto viene fornito esclusivamente a fini informativi e non ha valore di consulenza d'investimento. Le analisi e le opinioni presentate si riferiscono a ottobre 2021 e possono variare in funzione della situazione del mercato e di altri fattori. Non vi è garanzia che la situazione evolverà secondo queste previsioni e i risultati reali potrebbero quindi differire da quanto qui prospettato. La performance passata non è garanzia di risultati futuri. Tutti gli investimenti sono esposti a rischi, compreso il rischio di perdita del capitale investito. Nessuna strategia d'investimento o tecnica di gestione del rischio è in grado di garantire rendimenti, né di eliminare il rischio in tutti i contesti di mercato. Tutti gli investimenti (azionari, obbligazionari e alternativi) comportano rischi. Non si garantisce che gli investimenti raggiungano i propri obiettivi di performance o che si possano evitare le perdite. L'investimento sostenibile è rappresentato dall'investimento in aziende che s'impegnano su determinati temi di sviluppo sostenibile e che dimostrano di aderire a prassi adeguate sotto il profilo ambientale, sociale e di governance (ESG); l'universo d'investimento del Fondo potrebbe quindi essere limitato. Il Fondo potrebbe infatti vendere un titolo in un momento sfavorevole oppure rinunciare a eventuali opportunità presenti in determinate imprese, settori o paesi. Il fatto che questi investimenti godano o meno del favore del mercato potrebbe quindi determinare un impatto negativo sulla performance complessiva offerta all'investitore. Natixis Distribution, L.P. è una società di intermediazione a finalità limitata e distributore di varie società d'investimento registrate che usufruiscono dei servizi di consulenza offerti da entità affiliate di Natixis Investment Managers.

Il presente materiale è fornito da Natixis Investment Managers International., società di gestione del risparmio, o dagli uffici della sua succursale Natixis Investment Managers International, Succursale Italiana. Natixis Investment Managers International è una società di gestione di diritto francese autorizzata dall’AMF e registrata al numero GP 90-009 e società anonima registrata al numero 329 450 738. La sede legale di Natixis Investment Managers International è 43 avenue Pierre Mendès France, 75013 Paris. La sede legale di Natixis Investment Managers International, Succursale Italiana è in Via San Clemente 1, 20122 Milan, Italy.ET.partner_Natixis