Serie: L’Età del Carbonio - Carbonsink per ET.Climate

Il carbonio è la nuova commodity del XXI secolo?

Il carbonio è la nuova commodity del XXI secolo? Long story short: per certi versi sì, per altri no. O meglio, non ancora. La strada, a detta della maggioranza degli addetti ai lavori, è tracciata.

Il carbonio e lo scambio di quote di emissione sono usciti dalla loro nicchia e stanno raggiungendo a gran velocità gli ambienti mainstream dell’economia e della finanza globali.

Già l’anno scorso il carbonio è stato definito “key commodity to watch” per questo decennio, con i principali investitori globali che puntano ad allineare i propri investimenti a una traiettoria low-carbon e la politica internazionale che sembra finalmente decisa ad accelerare il passo nella direzione della transizione climatica.

Un esempio di qualche settimana fa: la società internazionale di trading di materie prime Trafigura ha annunciato l’avvio di un carbon desk, basato a Ginevra, Houston e Singapore.

I primi di maggio il prezzo di una tonnellata di CO2 equivalente (tCO2e) sul mercato europeo (EU ETS) ha superato il valore massimo registrato di 50 euro, in un rally rialzista che sta scantenando l’entusiasmo degli addetti ai lavori e la preoccupazione dei settori industriali sottoposti al sistema di emission trading dell’Unione Europea, che devono procurarsi permessi a costi molto più alti rispetto agli anni scorsi (Figura 1). Il Commissario europeo per il clima Frans Timmermans ha commentato che il valore dovrebbe essere ancora più alto per raggiungere i target climatici dell’Unione, una posizione che ha convinto gli operatori di mercato a spingere più in alto le previsioni che ora arrivano a 100 euro/tCO2e per la fine dell’anno.

Figura 1. Daily EU ETS carbon market price (Euros). Source: Ember Carbon Price Viewer (Accessed: 10 May, 2021)

Il KFA Global Carbon ETF (KRBN), lanciato a luglio 2020 con l’appoggio di John Kerry, oggi U.S. Special Presidential Envoy for Climate, ha più che triplicato il patrimonio gestito dall’inizio di quest’anno. Secondo i dati di Carbon Pulse, il nuovo ETF basato sui mercati del carbonio europeo e USA ha visto il valore delle sue partecipazioni salire da poco più di USD17 milioni all’inizio del 2021 a circa USD60 milioni a marzo.

Una corsa al carbonio dalle forti spinte speculative nel breve periodo ma sostenuta da macrotrend di medio-lungo termine, in cui rientrano gli impegni più stringenti verso net zero di stati e settore privato, investitori internazionali sempre più esigenti in termini di decarbonizzazione e la consapevolezza sempre più diffusa nella società dei rischi legati ai cambiamenti climatici e della necessità di agire rapidamente.

Da una parte, il credito di carbonio è un’unità di carattere finanziario che rappresenta la rimozione di una tonnellata di CO2e (CO2 equivalente) dall’atmosfera. Dall’altra, le caratteristiche attuali dei sistemi di carbon pricing, la diversità dei sistemi di scambio, la varietà dei prezzi e le modalità di produzione, rendono ancora difficile parlare dei crediti di carbonio come di una commodity in termini classici, ovvero come beni che vengono scambiati sul mercato senza differenze qualitative sostanziali, fungibili e quindi “sostituibili nella soddisfazione del bisogno cui sono collegati, indipendentemente da chi li produce”.

Per inquadrare lo sviluppo di questi meccanismi, bisogna guardare ai negoziati per il clima delle Nazioni Unite degli anni ’90 e alla firma del Protocollo di Kyoto: sottoscritto nel 1997, entrato in vigore nel 2005 e ora in attesa di essere sostituito dal sistema fondato sull’Accordo di Parigi del 2015. A partire dai negoziati UNFCCC, si sono sviluppati due tipi di sistemi di mercato per quantificare, scambiare e controllare le emissioni: i mercati regolati e il mercato volontario.

I crediti dei mercati regolati (compliance market) sono utilizzati per soddisfare gli obblighi di conformità nelle giurisdizioni che regolamentano le emissioni. Sono un esempio ETS dell’Unione Europea, considerato di gran lunga il sistema più maturo, lo schema RGGI statunitense (Regional Greenhouse Gas Initiative) o i pilot regionali operativi in Cina dal 2013-2014 con l’obiettivo di trasformarsi in un ETS nazionale cinese che, a regime, diventerebbe il più grande al mondo.

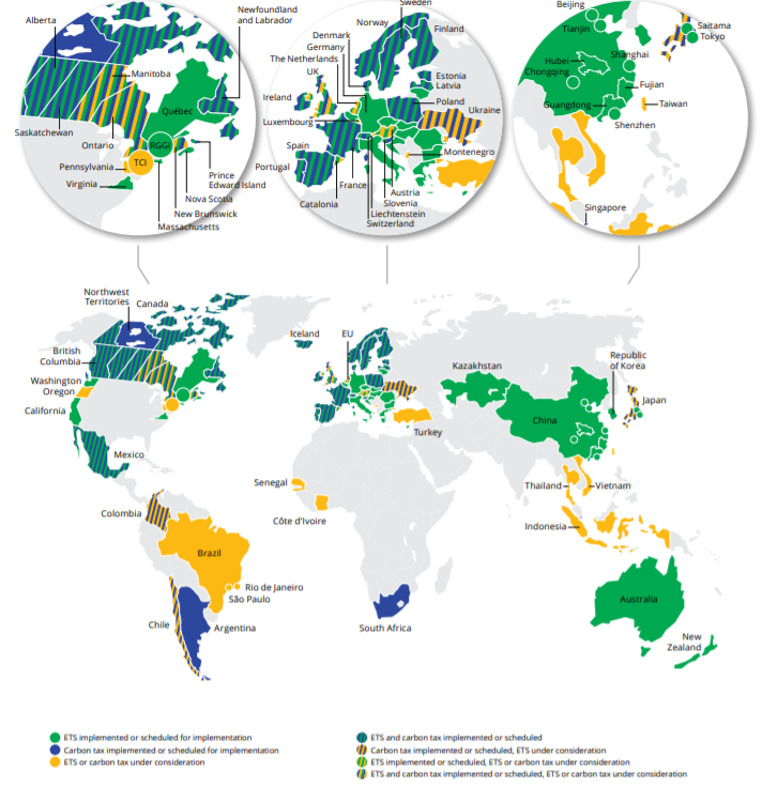

Attualmente esistono oltre una ventina di modelli di emission trading, nazionali, sub-nazionali e internazionali. Dal Kazakhstan alla Svizzera, dalla Nuova Zelanda al Quebec, sono distribuiti nei cinque continenti. Includendo anche le misure di tassazione del carbonio, si contano circa 60 iniziative di carbon pricing nel mondo, avviate o in via di implementazione (Figura 2). Prezzi e volumi variano ampiamente: dai quasi USD120/tCO2e della carbon tax svedese a circa un dollaro sull’ETS kazaco. Secondo le ultime analisi della Banca Mondiale, i prezzi del carbonio sono ancora bassi. Ad oggi, meno del 5 percento delle emissioni coperte da un meccanismo di carbon pricing hanno un prezzo che rientra nei valori coerenti con gli obiettivi di Parigi: almeno USD40–80/tCO2e entro il 2020 e USD50–100/tCO2e entro il 2030. Circa la metà ha un prezzo inferiore a USD10/tCO2e. Il Fondo Monetario Internazionale ha calcolato che il prezzo medio globale è di soli 2 dollari alla tonnellata.

Figura 2. Carbon pricing initiatives implemented, scheduled for implementation and under consideration (ETS and carbon tax). Source: State and Trends of Carbon Pricing 2020, World Bank

Alcuni sistemi di scambio di quote sono in fase di sviluppo, altri sono più strutturati ma con regolamentazioni in evoluzione. Per esempio l’EU ETS, che rappresenta il sistema più avanzato, è in attesa di importanti riforme che ne condizioneranno il funzionamento fino al 2030 (un vertice straordinario è previsto a Bruxelles il 23 maggio e avanziamenti cruciali sul pacchetto “Fit for 55” sono attesi a metà luglio). Sempre in ambito europeo, c’è grande attesa per l’avvio del sistema del Regno Unito (UK ETS), nato a seguito della Brexit.

Anche sul fronte del mercato volontario (voluntary market) c’è grande fermento. In questo ambito i crediti vengono utilizzati a titolo volontario, principalmente da privati e aziende che vogliono ridurre il proprio impatto sul clima, all’interno di strategie di carbon neutrality e net zero. Gli standard a livello internazionale sono Verra (Verified Carbon Standard), Gold Standard e il meccanismo delle Nazioni Unite CDM (Clean Development Mechanism).

Ecosystem Marketplace, tra le fonti di riferimento per i dati di settore, ha calcolato che nel primo trimestre del 2021 i crediti ritirati dal mercato (quindi utilizzati per compensare o neutralizzare le emissioni) sono cresciuti dell’81% rispetto allo stesso periodo del 2020. All’inizio dell’anno la Taskforce internazionale guidata da Mark Carney (Taskforce on Scaling Voluntary Carbon Markets, o TSVCM) ha pubblicato una roadmap per sviluppare il mercato volontario su larga scala, a supporto degli obiettivi di Parigi. La Taskforce ha stimato che per contribuire al raggiungimento degli obiettivi più stringenti (1.5°C), il settore dovrà crescere di 15 volte entro il 2030 e di oltre 100 volte entro il 2050, dotandosi di un framework condiviso che garantisca integrità e verificabilità delle quote di emissioni scambiate. Anche sul mercato volontario i prezzi variano molto, in base a dinamiche di mercato e al modo in cui vengono sviluppati i progetti che generano crediti. Dall’esigenza di un framework solido e condiviso verso una standardizzazione, nel 2020 è nata l’iniziativa TSVCM, il cui report finale è atteso per l’estate.

Sul piano internazionale, i riflettori sono puntati sugli sviluppi della COP26, che quest’anno si terrà a Glasgow, in Scozia, a novembre. Gli annuali negoziati sul clima sono da oltre cinque anni alle prese con la definizione delle regole per mettere in pratica l’Accordo di Parigi su scala globale. Dopo un 2020 bloccato dalla pandemia da COVID-19, ora le aspettative sono altissime per l’appuntamento di Glasgow, guidato dalla presidenza UK in partenariato con l’Italia. Dopo gli anni dell’amministrazione Trump (che aveva ritirato, se pur per un breve periodo, gli Stati Uniti dall’Accordo di Parigi) le delegazioni statunitensi, con John Kerry come inviato speciale, sono tornati in prima linea sui tavoli negoziali. Tra gli ultimi punti da definire, il funzionamento degli scambi internazionali delle quote di emissione e altri temi chiave, come gli aiuti finanziari verso i Paesi più vulnerabili e il meccanismo per spingere gli Stati ad aumentare l’ambizione dei propri obiettivi nel tempo (gli impegni attuali – anche se venissero rispettati, non permetterebbero di raggiungere gli obiettivi di 2°C o addirittura 1.5°C stabiliti dagli accordi internazionali). Aspetti cruciali per la diplomazia climatica, che tutti i principali attori in gioco si sono impegnati a dirimere, ma su cui pesano contrapposizioni di lungo periodo e nuove criticità legate alla pandemia. Come si dice in questi casi, “it’s not done until it’s done” (la versione prudente della celebre frase di Nelson Mandela “It seems impossible until it’s done”, leitmotiv che ha accompagnato il successo dell’Accordo di Parigi nel 2015).

Il contesto è in rapida evoluzione, tra incertezze, rischi e nuove opportunità. Il 2021 è un anno chiave per il futuro dell’azione sul clima e per la sfida riassunta nel motto “Put a price on carbon”. Rimanete sintonizzati, l’Età del Carbonio è appena cominciata.

Aurora D’Aprile (Carbonsink)

L’Età del Carbonio è una serie mensile che esplora gli scenari della transizione climatica in rapida evoluzione e i temi carbon emergenti nel mondo della politica, dell’economia e della finanza. L’Età del Carbonio è prodotta da Carbonsink per ETticaNews e viene pubblicata ogni mese con la newsletter ET.climate 2021.

et.climateET.partner_Carbonsink

et.climateET.partner_Carbonsink