Serie: LŌĆÖEt├Ā del Carbonio - Carbonsink per ET.Climate

Accendiamo i riflettori sul prezzo ombra della CO2

Nella prima puntata della serie LŌĆÖEt├Ā del Carbonio, abbiamo parlato dei macrotrend che stanno guidando la standardizzazione dei prezzi delle emissioni di gas a effetto serra sui mercati internazionali. Un processo graduale, ma con unŌĆÖaccelerazione sempre pi├╣ evidente negli ultimi anni. Ci sono tante angolazioni per guardare le sfaccettature di questo poliedrico tema. In questa puntata, si parla del prezzo che cŌĆÖ├©, ma non si vede (ancora).

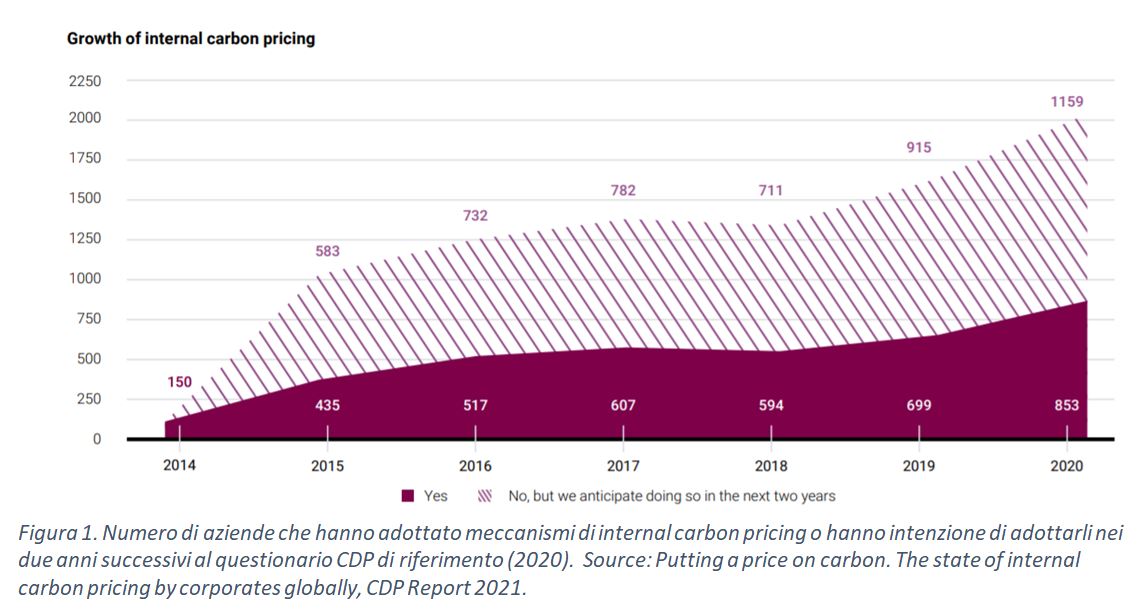

Cosa hanno in comune Novartis, Danone, Philip Morris e circa 2000 aziende nel mondo? Hanno adottato un sistema di internal carbon pricing, o contano di farlo entro il 2022 (Figura 1).

Il meccanismo di internal carbon pricing, di cui lo shadow price (ŌĆ£prezzo ombraŌĆØ) ├© la tipologia pi├╣ utilizzata, ├© uno strumento decisionale sempre pi├╣ apprezzato dalle aziende per comprendere e gestire lŌĆÖesposizione ai rischi climatici e guidare le strategie aziendali. Come altri meccanismi di carbon management e di pianificazione allineata agli obiettivi sul clima, anche il prezzo ombra ├© ben conosciuto dagli addetti ai lavori, ma pu├▓ suonare nuovo al di fuori dei circoli dei professionisti di climate strategy.

Gli schemi di carbon pricing ŌĆ£esternoŌĆØ prevedono che le istituzioni (nazionali, regionali o sovranazionali) applichino un prezzo alle emissioni, per esempio una tassa sul carbonio o un sistema cap-and-trade come lŌĆÖEts europeo. Il prezzo ombra invece (e in generale i metodi di carbon pricing interno) prevede che gli impatti a lungo termine delle emissioni e del prezzo del carbonio esterno siano integrati nella valutazione di fattibilit├Ā e redditivit├Ā di progetti, investimenti e modelli di business, anche se i valori di mercato correnti non riflettono ancora tali impatti. In questo modo, il prezzo ombra ├© uno strumento utile per rivelare rischi nascosti e come tale viene indicato tra gli strumenti di analisi nelle raccomandazioni Tcfd.

Per esempio, la Banca Europea per la Ricostruzione e lo Sviluppo ha adottato il proprio shadow carbon price nel 2019, adattando una metodologia gi├Ā utilizzata da anni per valutare gli investimenti sul carbone rispetto ad alternative meno inquinanti. Nel fissare il prezzo ombra, la Ebrd ha seguito le raccomandazioni della High-Level Commission on Carbon Prices, guidata dagli economisti Joseph Stiglitz e Lord Nicholas Stern. Nel 2017 la Commissione ha indicato che, per essere in linea con gli obiettivi internazionali sul clima, il prezzo del carbonio deve oscillare tra 40 e 80 dollari nel 2020, aumentare nel tempo e raggiungere 50-100 dollari entro il 2030.

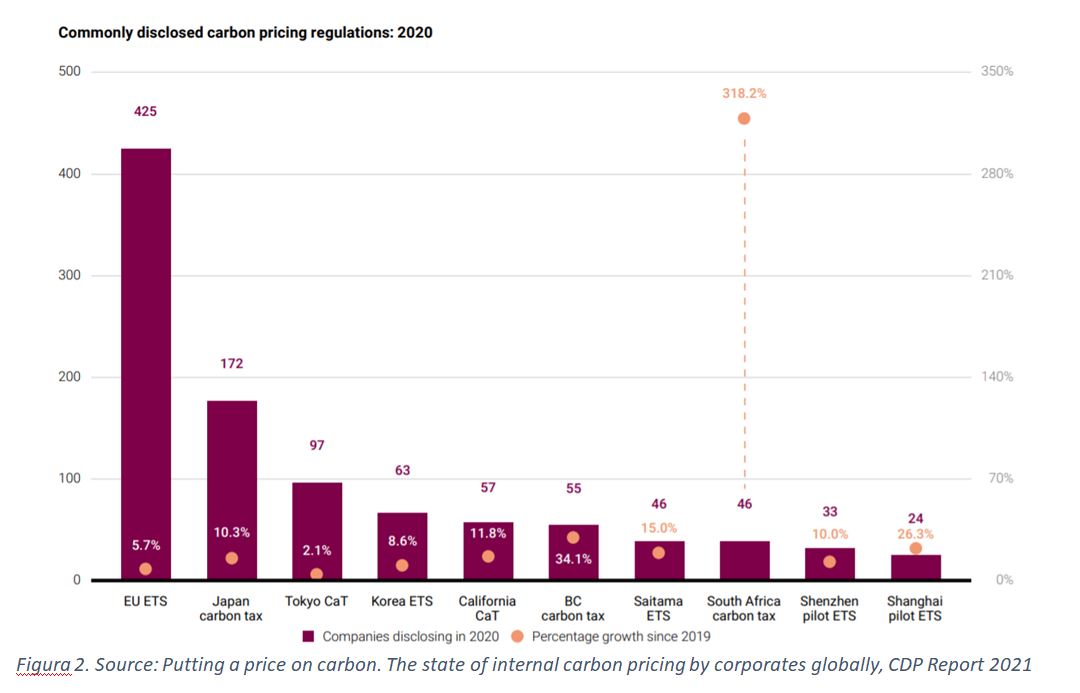

Un recente report di Cdp, lŌĆÖente internazionale di riferimento per la rendicontazione climatica e ambientale, dipinge un quadro molto dinamico di come sta evolvendo la pratica del prezzo ombra. Negli ultimi cinque anni il totale delle aziende che nel mondo usano o pianificano di usare meccanismi di carbon pricing interno ├© cresciuto dellŌĆÖ80%. Tra queste, ci sono circa la met├Ā delle 500 compagnie pi├╣ grandi al mondo per capitalizzazione di mercato. LŌĆÖaumento si ├© verificato in quasi tutti i settori, in particolare nei servizi finanziari, energia e combustibili fossili (questi ultimi due sono anche i settori pi├╣ soggetti a regolamentazioni di carbon pricing) e in tutti i continenti. Dal 2018 l’Asia ha visto il pi├╣ grande aumento assoluto nel numero totale di aziende che utilizzano o si preparano a utilizzare un prezzo interno del carbonio. Seguono Europa e America del Nord (dove gli schemi di carbon pricing sono pi├╣ consolidati) per tasso di crescita. Anche le aziende del continente africano, nonostante numeri pi├╣ limitati, hanno avuto una grande spinta verso il carbon pricing interno, legata soprattutto alla carbon tax sudafricana (entrata in vigore nel 2019, prevede la possibilit├Ā di utilizzare anche crediti volontari certificati come Cdm, Vcs e Gold Standard, per rispettare gli obblighi normativi) (Figura 2).

Perch├® sempre pi├╣ imprese stanno adottando questo strumento? Tra le motivazioni pi├╣ diffuse ci sono la necessit├Ā di guidare gli investimenti low-carbon, di essere pi├╣ efficienti, di modificare le dinamiche interne, di identificare e approfittare di nuove opportunit├Ā, di condurre stress test sugli investimenti e anticipare gli sviluppi normativi in una prospettiva di medio termine dove le regolamentazioni sulle emissioni di gas serra sono sempre pi├╣ rilevanti.

Inoltre, la scelta di adottare un sistema di carbon pricing interno di solito fa parte di una strategia pi├╣ ampia di impegno aziendale rispetto ai cambiamenti climatici. Secondo le analisi di Cdp, cŌĆÖ├© correlazione tra le aziende che usano questi strumenti e quelle che intraprendono altre azioni strategiche per integrare la gestione del rischio climatico e lo sviluppo low-carbon nella propria strategia aziendale, ad esempio fissando target di riduzione delle emissioni allineati alla scienza del clima (science-based target) o acquistando energia certificata da fonti rinnovabili.

Spesso il prezzo interno ├© combinato con una qualche forma di autotassazione delle emissioni (chiamata anche internal carbon levy, o carbon fee) attraverso cui le aziende finanziano piani di innovazione, aumento dellŌĆÖefficienza e riduzione del proprio impatto ambientale. Due esempi di queste pratiche sono Microsoft, che lŌĆÖanno scorso ha adottato una carbon tax interna nellŌĆÖambito del piano per diventare carbon negative entro il 2030,┬Ā o Philip Morris International, che ha associato uno shadow price di USD25/tCO2e a una carbon levy di USD8/tCO2e (entrambi da rivedere annualmente) per finanziare la riduzione delle emissioni e progetti di sequestro del carbonio.

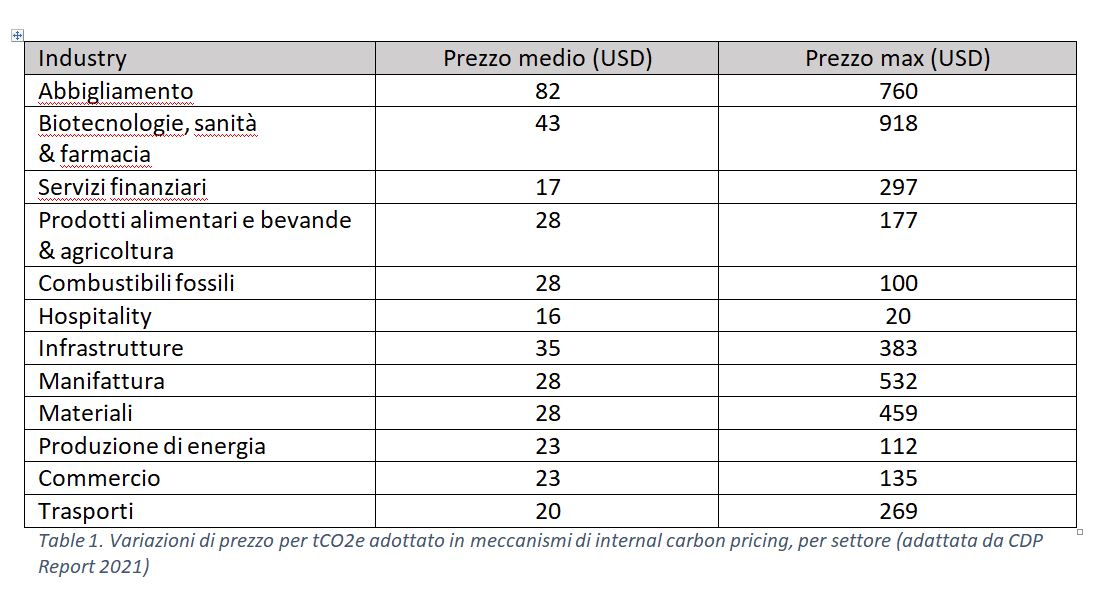

Attualmente, il prezzo medio del carbonio a livello interno dalle aziende ├© di 25 dollari per tonnellata di CO2e. La variabilit├Ā di questo valore, per├▓, ├© ampia: la tabella 1, basata sui dati analizzati da Cdp, mostra le differenze tra settori e tra prezzi medi e massimi.

Osservando i trend a tendenza rialzista sui mercati Ets europei e la tendenza generale, ├© ragionevole pensare che molte aziende dovranno rivedere al rialzo i valori di carbon pricing interno. Analisi di Standard and Poor’s con OECD hanno stimato che adeguare le normative agli obiettivi stabiliti nellŌĆÖAccordo di Parigi porterebbe il prezzo medio del carbonio a 120 dollari entro il 2030. Il Dipartimento UK dell’energia e dei cambiamenti climatici ha stimato che il prezzo globale del carbonio dovrebbe convergere su USD140/tCO2e entro il 2030 e su 400 dollari entro il 2050.

La transizione verso un’economia low-carbon sta gi├Ā trasformando i mercati internazionali e i modi di fare business. Internal carbon pricing e carbon levy sono strumenti complementari nella preparazione delle aziende agli sviluppi in corso. Con lo shadow price, le aziende possono prepararsi meglio ad affrontare i rischi di transizione e a cogliere nuove opportunit├Ā. Implementando una carbon tax interna, contribuiscono al percorso globale verso un mondo a emissioni nette zero.

Aurora DŌĆÖAprile (Carbonsink)

LŌĆÖEt├Ā del Carbonio ├© una serie mensile che esplora gli scenari della transizione climatica in rapida evoluzione e i temi carbon emergenti nel mondo della politica, dellŌĆÖeconomia e della finanza. LŌĆÖEt├Ā del Carbonio ├© prodotta da Carbonsink per ETticaNews e viene pubblicata ogni mese con la newsletter ET.climate 2021.

et.climateET.partner_Carbonsink

et.climateET.partner_Carbonsink