Settimana Sri – presentata V ricerca sui fondi pensione

La previdenza italiana si dichiara già Sri

La maggioranza dei fondi pensione italiani applica già strategie Sri (Socially responsible investment) o ne valuta l’introduzione in un futuro prossimo. È questo uno dei principali risultati emersi dalla quinta edizione della ricerca “Le politiche di investimento sostenibile e responsabile degli investitori previdenziali”, realizzata dal Forum per la Finanza Sostenibile (Ffs) in collaborazione con Mefop e con MondoInstitutional, con il supporto di Axa Investment Managers, NN Investment Partners e Vigeo Eiris. La ricerca è stata presentata presso l’Auditorium Donat Cattin a Roma, lo scorso 21 novembre, giornata conclusiva della settimana Sri 2019.

La maggioranza dei fondi pensione italiani applica già strategie Sri (Socially responsible investment) o ne valuta l’introduzione in un futuro prossimo. È questo uno dei principali risultati emersi dalla quinta edizione della ricerca “Le politiche di investimento sostenibile e responsabile degli investitori previdenziali”, realizzata dal Forum per la Finanza Sostenibile (Ffs) in collaborazione con Mefop e con MondoInstitutional, con il supporto di Axa Investment Managers, NN Investment Partners e Vigeo Eiris. La ricerca è stata presentata presso l’Auditorium Donat Cattin a Roma, lo scorso 21 novembre, giornata conclusiva della settimana Sri 2019.

IL CAMPIONE

La survey in questa edizione ha subito delle evoluzioni qualitative e strutturali, come riportato anche nel documento. Infatti, si è scelto di modificare il questionario e il campione di riferimento per recepire i «suggerimenti ricevuti dai partecipanti alle passate edizioni». In passato, infatti, il campione includeva 50 piani pensionistici selezionati secondo il criterio della dimensione del patrimonio in gestione e questo consentiva di monitorare i primi 10 piani all’interno di ciascuna categoria, nell’edizione 2019 sono state incluse tutte le Casse di previdenza (22) e i 33 Fondi pensione negoziali (Fpn), mentre per i Fondi pensione aperti (Fpa), i Fondi pensione preesistenti (Fpp) e i Piani individuali pensionistici (Pip) si è applicato il criterio della dimensione del patrimonio in gestione, selezionando i primi 20 piani all’interno di ciascuna categoria. Complessivamente, dunque, i piani inseriti nel campione sono ora 115 per un totale di 220 miliardi di euro di masse in gestione. L’indagine ha avuto un tasso di risposta del 78% (90 su 115) che ha raggiunto percentuali più elevate tra Fpa e Pip (rispettivamente il 95 e l’85%). I temi di approfondimento hanno riguardato la governance, le politiche di investimento e la trasparenza. «Inoltre – si legge in una nota –, il nuovo questionario ha allargato lo spettro d’analisi, includendo approfondimenti sugli investimenti a impatto (impact investing) e sugli alternativi».

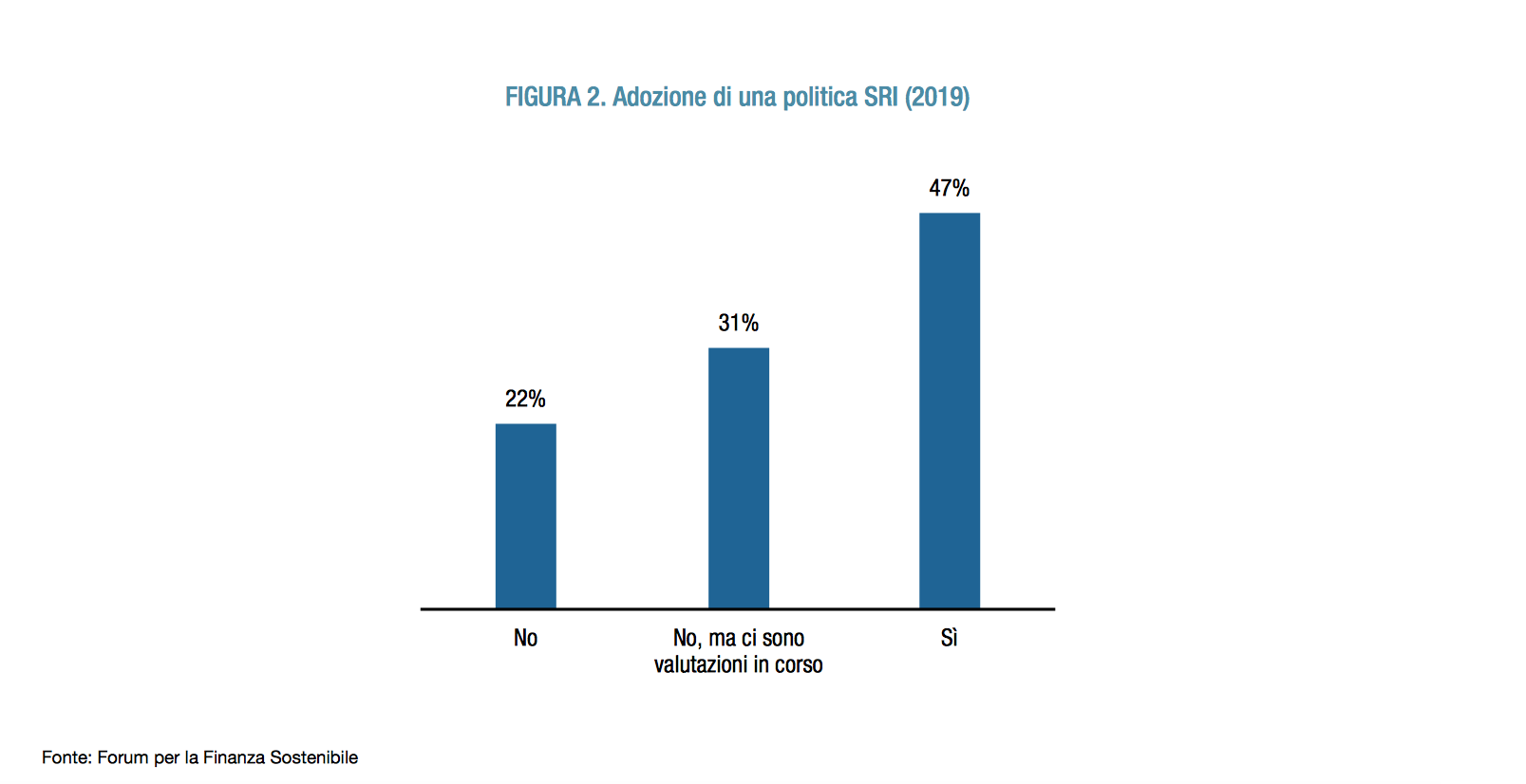

Come anticipato, il dato relativo alle politiche Sri ha fatto emergere un 47% di soggetti che dichiara di aver adottato una politica d’investimento sostenibile e responsabile alla gestione patrimoniale. A questo si somma un 31% di piani che attualmente non integrano criteri di sostenibilità, ma hanno già avviato valutazioni in merito.

Nello specifico, inoltre, oltre metà dei piani attivi applica strategie Sri a una porzione del patrimonio gestito superiore al 75 per cento. La scelta di adottare politiche d’investimento sostenibile è motivata prevalentemente dalla volontà di contribuire allo sviluppo sostenibile e di gestire più efficacemente i rischi finanziari. Mentre, tra quanti non hanno ancora avviato un processo in tal senso, le motivazioni sarebbero da attribuire più a un “ritardo” nel processo, dal momento che in 16 hanno dichiarato di non aver «ancora affrontato il tema» e 11 sottolineano l’esistenza di «valutazioni/verifiche in corso».

IL RUOLO DEL CDA

Uno dei temi della ricerca ha riguardato il coinvolgimento del consiglio di amministrazione nella definizione delle policy Sri. «Per il 64% dei piani attivi in termini di Sri – si legge nel rapporto –, il Cda ha definito l’approccio all’investimento in termini generali, lasciando al gestore il compito di tradurre i principi dettati in pratiche operative». Appunto il ruolo del gestore e le competenze di quest’ultimo in materia Sri diventano centrali. La quasi totalità dei rispondenti attivi (93%) dichiara che il Cda valuta almeno annualmente le performance degli investimenti dal punto di vista della sostenibilità. «Nel 42% dei casi le valutazioni Esg ricorrono più volte nel corso dell’anno di riferimento. Sono in particolare i Fpp a realizzare valutazioni Esg con maggiore frequenza».

STRATEGIE SRI

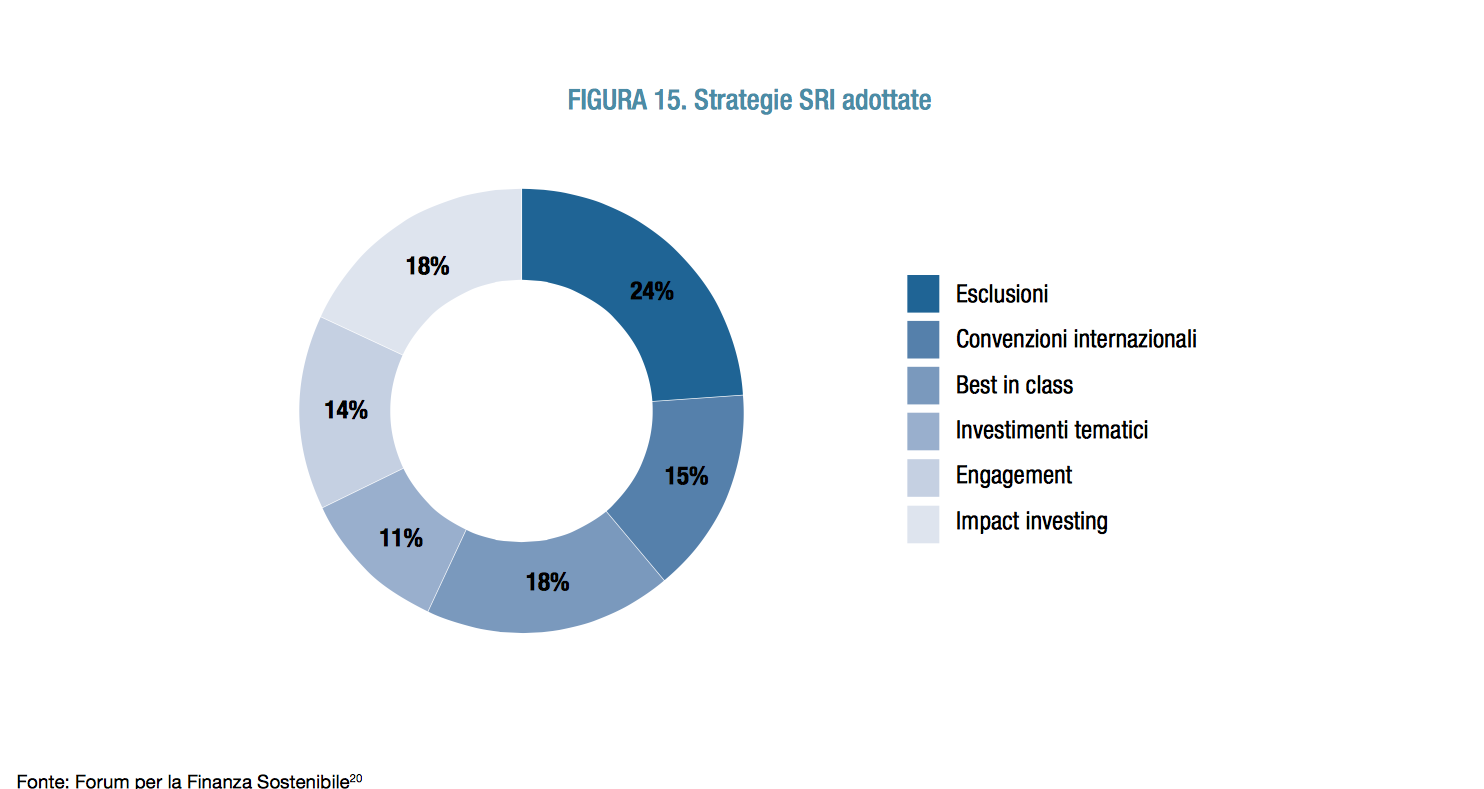

Un altro dato interessante ha riguardato le strategie Sri.

L’esclusione resta ancora la scelta più “gettonata” e che «i Fpa attivi adottano non soltanto per i corporate bond ma anche per gli investimenti in titoli di stato». Seguono best in class, impact investing e convenzioni internazionali. Mentre l’engagement stenta a decollare, «probabilmente in ragione della maggiore complessità organizzativa, delle difficoltà nella definizione di una propria politica di impegno e dei relativi costi». Un impulso a questa strategia, indica la ricerca, potrebbe arrivare dalla direttiva Ue 2017/828 meglio nota come Shareholders Rights II che mira a un maggiore attivismo degli investitori chiedendo loro di «comunicare (secondo il principio del comply or explain) la politica di impegno adottata, le modalità di attuazione e i relativi risultati».

DISCLOSURE SULLE POLITICHE SRI

La survey ha poi cercato di far luce su tre aspetti in particolare legati alla disclosure: la tipologia di informazioni fornite, i canali e i documenti utilizzati, e i destinatari del flusso informativo. È emerso che i fondi previdenziali tendono a comunicare maggiormente informazioni sulla politica di gestione dei rischi Esg, «si riscontra invece una minor disponibilità a divulgare i dati relativi alle masse gestite secondo le strategie Sri adottate nelle diverse asset class».

Il documento sottolinea come l’integrazione dei criteri di sostenibilità nelle decisioni di investimento resti una scelta volontaria. Tuttavia, come sottolineato dal presidente del Forum, Pietro Negri, «il ruolo degli operatori previdenziali, come investitori istituzionali di lungo periodo, sarà sempre più determinante nel promuovere uno sviluppo economico più equo e sostenibile. L’implementazione delle Direttive Iorp II e Shareholder Rights II – ha concluso Negri – rafforzerà questo obiettivo, contribuendo a una maggior trasparenza e diversificazione nelle scelte di allocazione del patrimonio».

AXA Investment ManagersFFSfondi pensioneforum per la finanza sostenibileIorp IIMefopMondoInstitutionalNN Investment PartnersPietro Negrisettimana Sri 2019Shareholders Rights IIsriVigeo Eiris